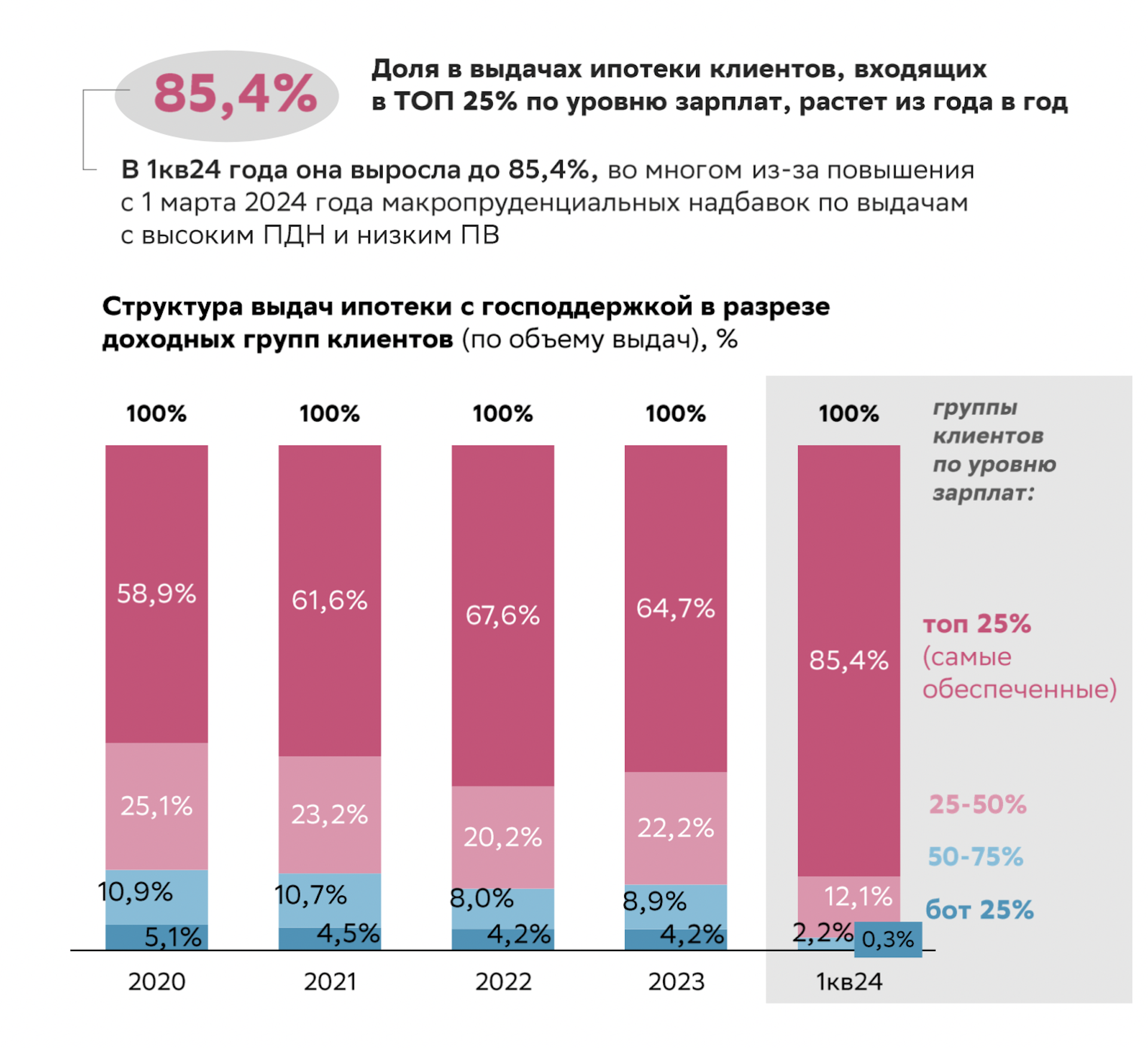

При этом доля заемщиков со средними доходами среди получателей льготной ипотеки с 2020 года упала вдвое и сейчас составляет 12,1%, заявил главный аналитик Сбербанка

Большую часть получателей ипотеки по программам с господдержкой занимают обеспеченные заемщики. С 2020 года их доля выросла с 58,9% до 85,4%. Об этом на конференции Domclick Digital Day сказал главный аналитик Сбербанка, руководитель Центра финансовой аналитики Михаил Матовников. Данные рассчитаны, исходя из статистики банка, речь идет о клиентах, входящих в топ-25% (самые обеспеченные) по уровню зарплат.

Как уточнил Михаил Матовников «РБК-Недвижимости», все заемщики были поделены на четыре группы по размеру дохода (обычно это сумма зарплат и соцвыплат), затем сравнивалась доля этих групп в льготных выдачах по всем программам с господдержкой. Что касается уровня зарплат, то для каждого региона учитывались свои границы доходов для каждой из четырех групп. Например, по Москве к группе топ-25% (самые обеспеченные) в 2023 году относились заемщики с зарплатой выше 158 тыс. руб. в месяц. В среднем по России к таким заемщикам в 2023 году относились те, кто получает от 84 тыс. руб. в месяц. В качестве средней зарплаты по стране в 2023 году брался показатель 60 тыс. руб.

По его словам, доля господдержки в общих ипотечных выдачах растет на протяжении последних лет. В первом квартале 2024 года в целом по рынку показатель составил рекордные 70%, а на рынке новостроек — 96%. При этом в 2020 году доля льготной ипотеки была на уровне 9%.

«Иначе говоря, практически весь рынок живет на субсидиях. Это было бы очень хорошо, если бы не правый график — он говорит, кто получает эти субсидии. Если поделить всех наших клиентов по уровню зарплаты, мы увидим, что в 2020 году самые нижние страты в целом нарастили возможность покупать квартиры, прежде всего на первичке. Тогда доля самых богатых заемщиков была около 60%, но в настоящий момент это уже 85%», — рассказал Михаил Матовников.

Слайд из презентации главного аналитика Сбербанка, руководителя Центра финансовой аналитики Михаила Матовникова(Фото: пресс-служба Сбербанка)

Слайд из презентации главного аналитика Сбербанка, руководителя Центра финансовой аналитики Михаила Матовникова(Фото: пресс-служба Сбербанка)

Доля заемщиков с более низкими доходами за это время сократилась, причем не только за счет заемщиков с минимальными доходами, но и средними, отметил главный аналитик Сбербанка. Речь идет о массовом сегменте, это примерно четверть населения, люди, которые потенциально могли бы взять ипотеку, потому что у самых обеспеченных и так есть деньги, пояснил он. По данным аналитика, доля таких заемщиков сократилась в два раза: с 25,1% с 2020 года до 12,1% в 2024 году. «Почему она упала? Цены задрали. Дело не в ставках. Весь этот спрос (обеспеченных заемщиков. — Ред.) девелоперы положили себе в карман», — добавил он.

По оценкам экспертов, опрошенных «РБК-Недвижимостью», цены на новостройки Москвы за четыре года действия льготной ипотеки увеличились на 80–90%, основной прирост (около 50%) пришелся на 2021–2022 годы. Для сравнения, прирост цен на вторичное жилье в Москве за это время был в два-три раза ниже и составил 30–40%.

Председатель комитета Госдумы по строительству и жилищно-коммунальному хозяйству Сергей Пахомов ранее отмечал, что льготная ипотека в большей степени работала на инвестора и привела к росту цен на жилье. «Давайте честно скажем, что ипотека в последнее время не делала жилье доступным даже при нулевой ставке», — говорил депутат.

Читайте также: